คนที่ต้องการวางแผนและจัดการภาษีเงินได้บุคคลธรรมดา บทความนี้คือ สรุปรายการลดหย่อนภาษีปี 2561 ทั้งหมด ทั้งที่ออกเป็นกฎหมายแล้ว และยังไม่ออกเป็นกฎหมายเพื่อให้ทุกคนเตรียมพร้อมในการวางแผนภาษีประจำปีนี้ค่ะ

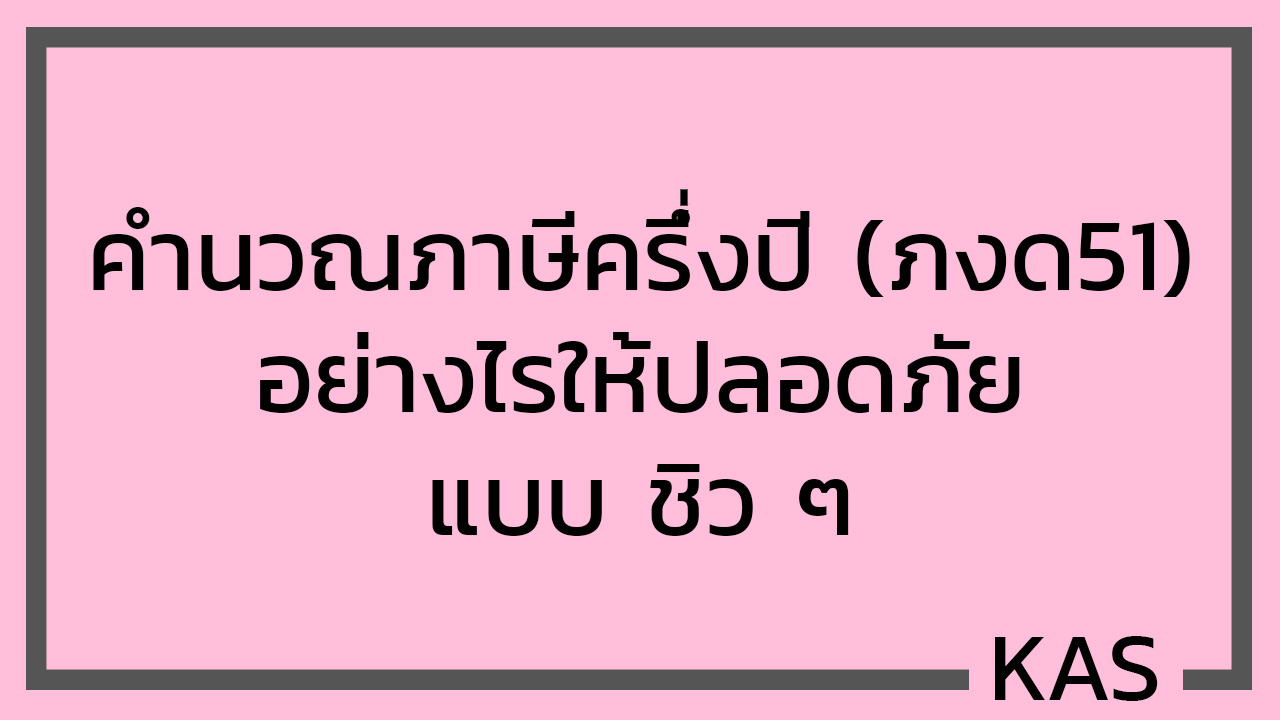

ก่อนอื่นขอเริ่มต้นจากตารางสรุป รายการลดหย่อนภาษีปี 2561 เป็นลำดับแรกค่ะ โดยในปีนี้จอขอแบ่งรายการค่าลดหย่อนภาษีออกเป็น 6 กลุ่มใหญ่ๆ คือ ภาระติดตัวคุณกระตุ้นเศรษฐกิจ ประกันชีวิตและการลงทุน บริจาคให้เงินหมุนสู่สังคม บ่มอยู่จ้า (กลุ่มนี้คือรอออกเป็นกฎหมาย แต่ครม.อนุมัติแล้วค่ะ) และ ยกมาจากปีก่อน (ปีนี้ไม่มีสิทธิ เพราะหมดเขตไปแล้ว เป็นการใช้สิทธิลดหย่อนต่อเนื่องจากค่าลดหย่อนเดิม) เพื่อให้เห็นภาพชัดๆกันไป โดยสรุปออกมาเป็นรูปด้านล่างนี้ค่ะ

หลังจากที่ดูรูปกันไปแล้ว ถ้ายังไม่จุใจ อยากรู้ว่า รายการลดหย่อนปี 2561 นั้น มีเงื่อนไขและรายละเอียดยังไงบ้าง ก็ขออนุญาตอธิบายถึงความหมายของค่าลดหย่อนเป็นอันดับแรกก่อนค่ะ

ความหมายของ “ค่าลดหย่อน” หรือ “ค่าลดหย่อนภาษี” มันคือ “รายการที่กฎหมายกำหนดไว้ให้นำไปหักออกจากเงินได้เพิ่มขึ้นหลังจากที่หักค่าใช้จ่ายแล้ว” ซึ่งมาจากวิธีการคำนวณภาษีเงินได้บุคคลธรรมดาดังนี้ค่ะ

(รายได้ – ค่าใช้จ่าย – ค่าลดหย่อน) x อัตราภาษี

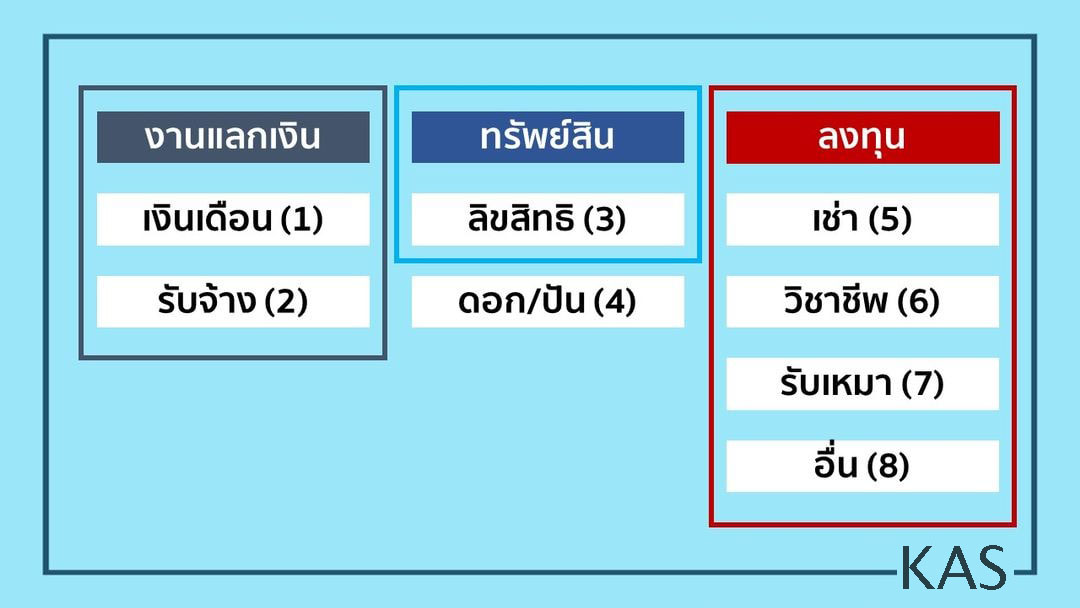

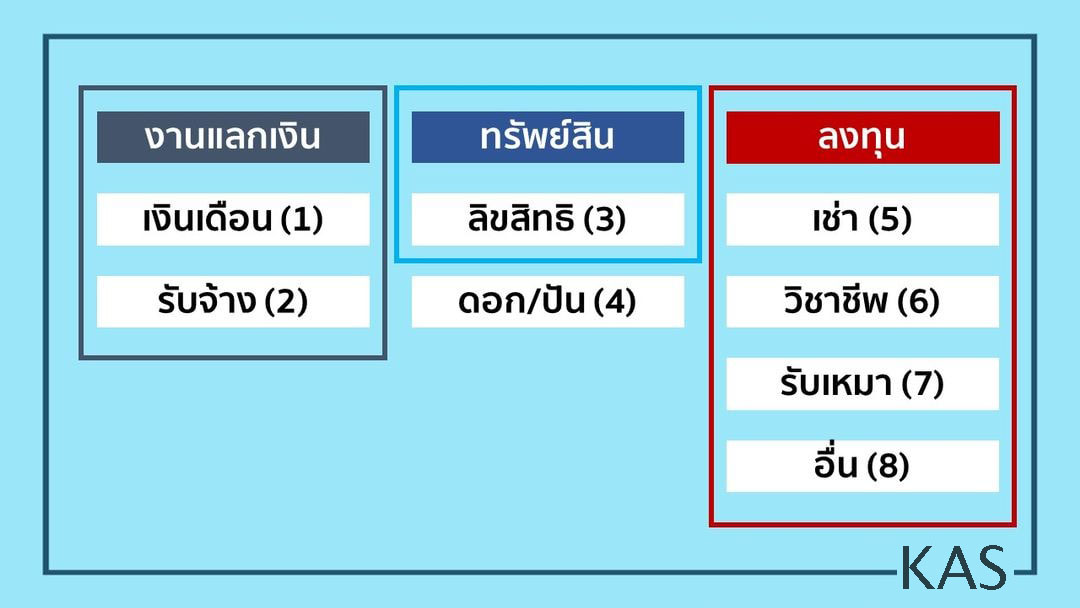

ตรงนี้หลายคนมักจะสับสนความหมายของค่าใช้จ่ายและค่าลดหย่อนค่ะ ขอเน้นอีกทีนะคะว่า ค่าใช้จ่ายนั้นกฎหมายจะกำหนดมาให้หักตามประเภทของเงินได้ค่ะ นั่นคือเราต้องรู้ว่าเรามีรายได้ประเภทไหน และรายได้ประเภทนั้นหักค่าใช้จ่ายได้เท่าไรค ซึ่งการหักค่าใช้จ่ายนั้นจะมีทั้งหักได้แบบเหมาตามที่กฎหมายกำหนดและตามที่จ่ายจริงค่ะ

ตรงนี้คือรายได้ 8 ประเภท (หรือเงินได้พึงประเมินตามที่กฎหมายเรียกกัน) โดยขอแยกออกมาเป็นแต่ละประเภทและแบ่งกลุ่มตามวิธีการได้มาของรายได้ค่ะ ซึ่งแต่ละประเภทก็จะหักค่าใช้จ่ายได้แตกต่างกันไปอย่างที่ว่ามานั่นแหละค่ะ (ขออนุญาตไม่อธิบายลงลึกในเรื่องนี้นะคะ แต่จะเขียนบทความอธิบายละเอียดอีกทีหนึ่งค่ะ)

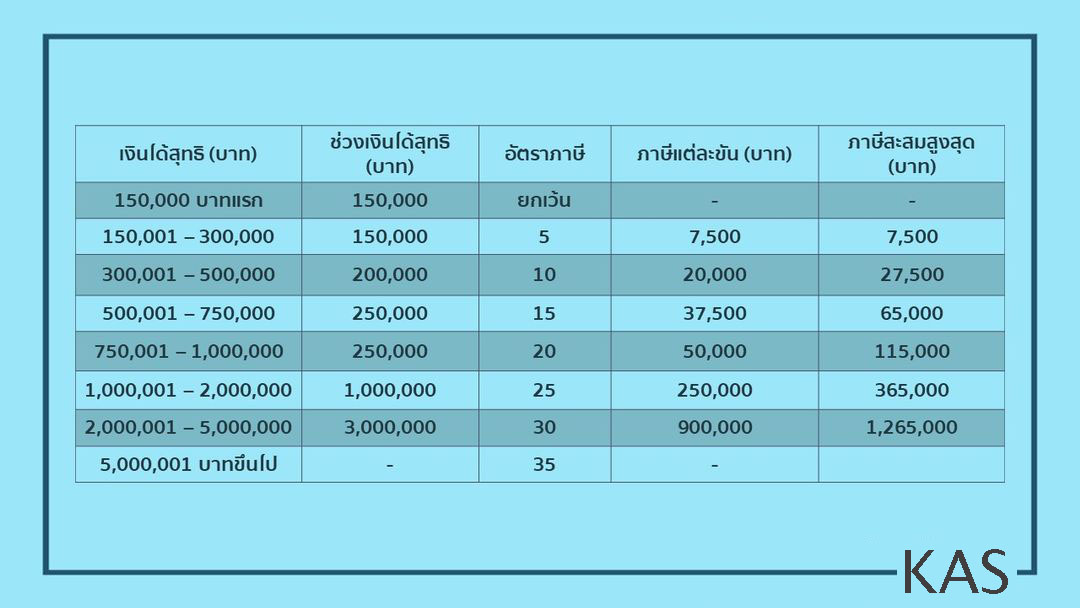

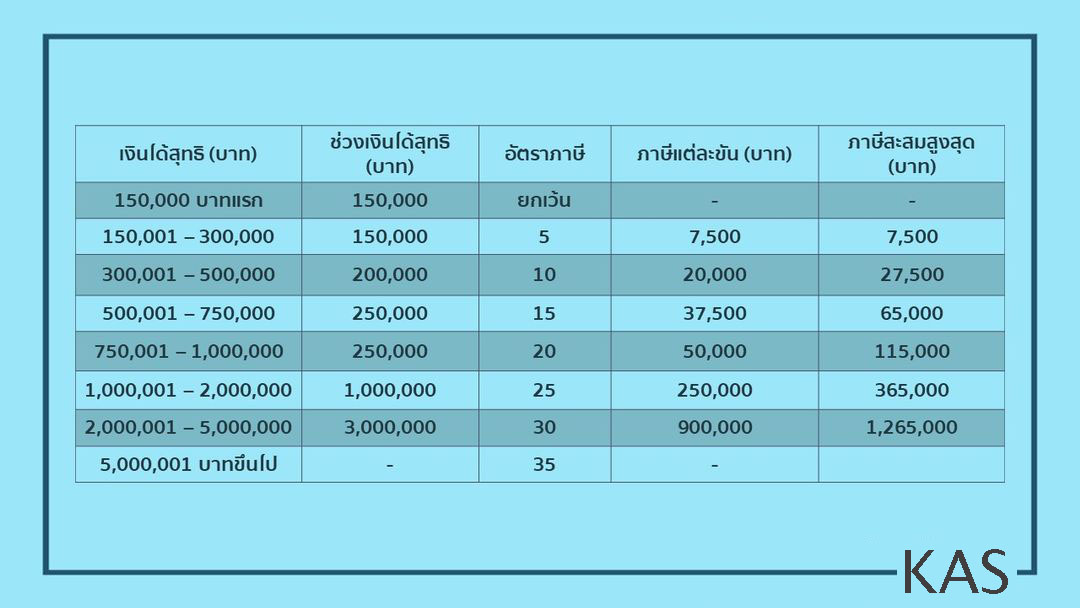

จากตารางอัตราภาษีที่ว่านี้ เงินได้สุทธิ 500,000 บาทคำนวณออกมาจะทำให้เสียภาษีอยู่ที่ 27,500 บาทครับ ซึ่งถ้าหากเราอยากเสียภาษีน้อยกว่านี้ สิ่งที่เราต้องทำคือการหาค่าลดหย่อนที่จะมาช่วยลดเงินได้สุทธิ 500,000 บาทลงไปให้มากที่สุดนั่นเอง

นั่นแปลว่า การมีค่าลดหย่อนภาษีที่มากขึ้นจะทำให้เสียภาษีน้อยลง เพราะมันทำให้เงินได้สุทธิน้อยลงนั่นเองค่ะ แต่ไม่ได้แปลว่าการลดหย่อนภาษีจะประหยัดภาษีได้เต็มจำนวนที่เราจ่ายไปนะ อย่างเช่นกรณีตัวอย่างนี้ ถ้าหากวางแผนซื้อ LTF เพิ่มอีก 10,000 บาทก็จะทำให้เสียภาษีลดลงไปจำนวน 1,000 บาท เพราะฐานภาษีมันอยู่ที่ 10% นั่นคือทุกๆ เงินค่าลดหย่อนที่จ่ายออกไป จะทำให้ประหยัดภาษีได้ 10% เท่านั้นค่ะ

เอาล่ะ ทีนี้เรามาดูรายละเอียดของรายการลดหย่อนภาษีปี 2561 แต่ละกลุ่มกันเลยดีกว่าค่ะ ว่าแต่ละตัวมีเงื่อนไขอะไรยังไงบ้างเริ่มจากกลุ่มแรกคือ กลุ่มรายการค่าลดหย่อนภาระติดตัวคุณ

ค่าลดหย่อนกลุ่มภาระติดตัวคุณ

1. ค่าลดหย่อนส่วนตัวจำนวน 60,000 บาท เป็นค่าลดหย่อนสำหรับคนมีเงินได้ทุกคนที่ยื่นแบบแสดงรายการ แค่เพียงเรายื่นแบบแสดงรายการก็สามารถใช้สิทธิค่าลดหย่อนนี้ได้เลยค่ะ

2. ค่าลดหย่อนคู่สมรสจำนวน 60,000 บาท เป็นค่าลดหย่อนของคู่สมรส (ตามกฎหมาย) กรณีที่คู่สมรส (สามีหรือภรรยา) ที่จดทะเบียนสมรสถูกต้องตามกฎหมายและไม่มีเงินได้ หรือมีเงินได้และเลือกยื่นแบบแสดงรายการรวมกันในการคำนวณภาษี เราจะได้สิทธิค่าลดหย่อนส่วนเพิ่มเติมจากส่วนนี้ทันที

3. ค่าลดหย่อนบุตรจำนวน 30,000 บาท โดยคำว่า “บุตร” หมายถึง บุตรโดยกฎหมายหรือบุตรบุญธรรม สามารถนำมาหักลดหย่อนได้ คนละ 30,000 บาท ซึ่งในกรณีที่เป็นบุตรโดยกฎหมายสามารถหักได้ไม่จำกัดจำนวนคน แต่ในกรณีที่เป็นบุตรบุญธรรม หรือ มีทั้งบุตรบุญธรรมและบุตรชอบด้วยกฎหมายจะหักได้สูงสุดไม่เกิน 3 คน (นับเฉพาะที่มีชีวิตอยู่) โดยมีเงื่อนไขดังนี้

- บุตรต้องมีอายุไม่เกิน 20 ปี

- ถ้าอายุอยู่ในระหว่าง 21-25 ปี ต้องศึกษาอยู่ในระดับ ปวส. ขึ้นไป

- บุตรต้องมีเงินได้ในปีไม่เกิน 30,000 บาท (ยกเว้นกรณีเงินปันผล)

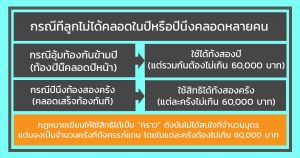

4. ค่าลดหย่อนฝากครรภ์และคลอดบุตรตามที่จ่ายจริงสูงสุดไม่เกิน 60,000 บาท โดยมีเงื่อนไขดังนี้

- ต้องจ่ายเป็น “ค่าฝากครรภ์” และ “ค่าคลอดบุตร”

- จำนวนเงินสูงสุดต่อครรภ์ คือ 60,000 บาท

- ถ้าจ่ายสำหรับการคลอดบุตรคนเดิม แต่จ่ายมากกว่า 1 ปี (ท้องปีนี้ คลอดปีหน้า) ให้ลดหย่อนตามปีที่ใช้ แต่รวมกันต้องไม่เกิน 60,000 บาท

- ใช้สิทธิได้ตั้งแต่ 1 มกราคม 2561 เป็นต้นไป

5. ค่าเลี้ยงดูพ่อแม่เราและพ่อแม่คู่สมรส คนละ 30,000 บาท ถ้าหากเราหรือคู่สมรสมีคุณพ่อคุณแม่ที่อายุมากกว่า 60 ปี และมีรายได้ทั้งปีไม่เกิน 30,000 บาท เราก็จะมีสิทธิหักลดหย่อนค่าเลี้ยงดูได้คนละ 30,000 บาท นั่นหมายความว่าถ้าเราเลี้ยงดูถึง 4 คนก็จะได้รับสิทธิสูงสุดถึง 120,000 บาท

แต่มีเงื่อนไขนิดนึงในกรณีของพ่อแม่ของคู่สมรสที่จะนำมาลดหย่อนนั้น เราจะสามารถนำมาลดหย่อนได้ใน กรณีที่คู่สมรสไม่มีรายได้เท่านั้นนะ

สำหรับเรื่องเอกสารหลักฐานนั้น คุณพ่อคุณแม่จะต้องลงลายมือชื่อในหนังสือรับรอง (แบบ ลย.03) ว่าลูกคนไหนเป็นคนเลี้ยงดู และสิทธิในการเลี้ยงดูนั้นจะสามารถใช้สิทธิได้เพียงครั้งเดียว เช่น พี่น้องสองคน คนโตใช้สิทธิลดหย่อนเลี้ยงดูพ่อ คนเล็กก็ไม่สามารถใช้สิทธิเลี้ยงดูพ่อแล้วค่ะ สามารถใช้สิทธิลดหย่อนได้เฉพาะแม่ หรือถ้าคนโตใช้สิทธิทั้งคุณพ่อคุณแม่ ลูกคนเล็กก็ไม่มีสิทธิแล้วค่ะ

6. ค่าลดหย่อนผู้พิการหรือคนทุพพลภาพ จำนวน 60,000 บาท ถ้าหากเราเป็นผู้ดูแลคนพิการตามกฎหมายว่าด้วยการส่งเสริมและพัฒนาคุณภาพชีวิตคนพิการ หรือคนทุพพลภาพที่มีใบรับรองแพทย์ เราสามารถนำมาหักลดหย่อนได้คนละ 60,000 บาท โดยมีเงื่อนไขว่าคนพิการหรือคนทุพพลภาพที่นำมาลดหย่อนนั้นต้องมีรายได้ไม่เกิน 30,000 บาทต่อปีด้วยนะคะ

และในกรณีที่คนพิการหรือคนทุพพลภาพเป็น พ่อแม่ – บุตร – คู่สมรส ของเรา เราสามารถใช้สิทธิได้ทั้งสองส่วนค่ะ เช่น คู่สมรสไม่มีรายได้และพิการ ก็จะสามารถนำมาลดหย่อนได้สูงสุด 120,000 บาท (มาจาก 60,000 + 60,000 บาท)

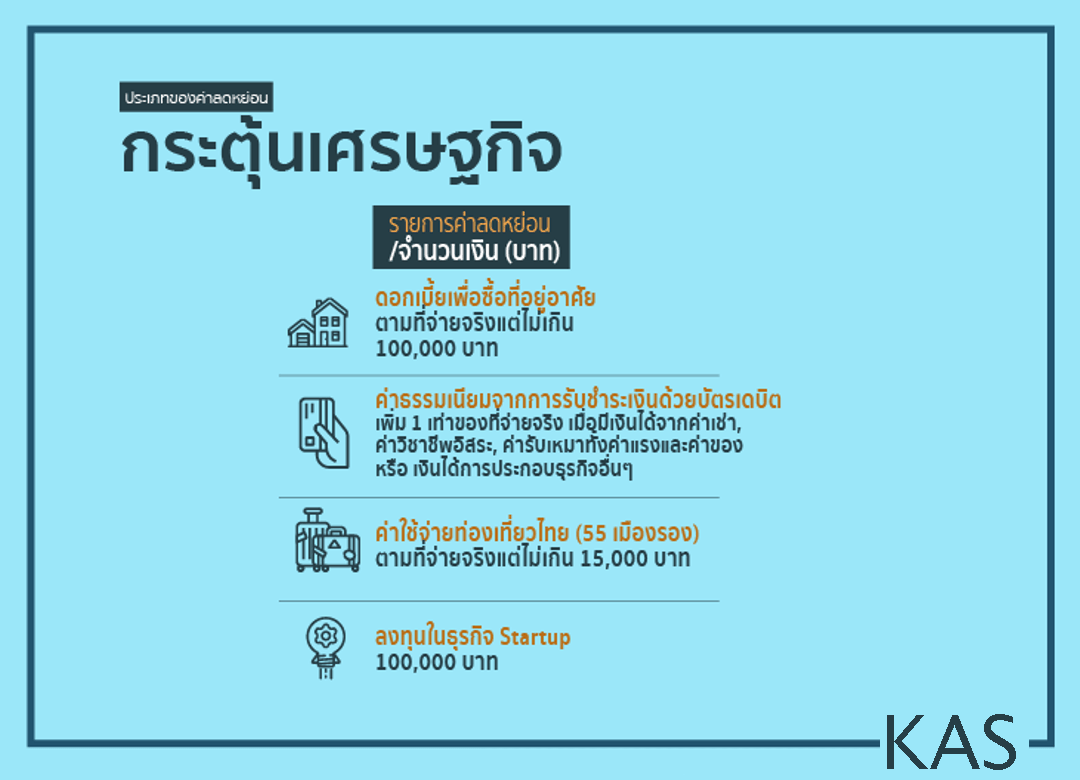

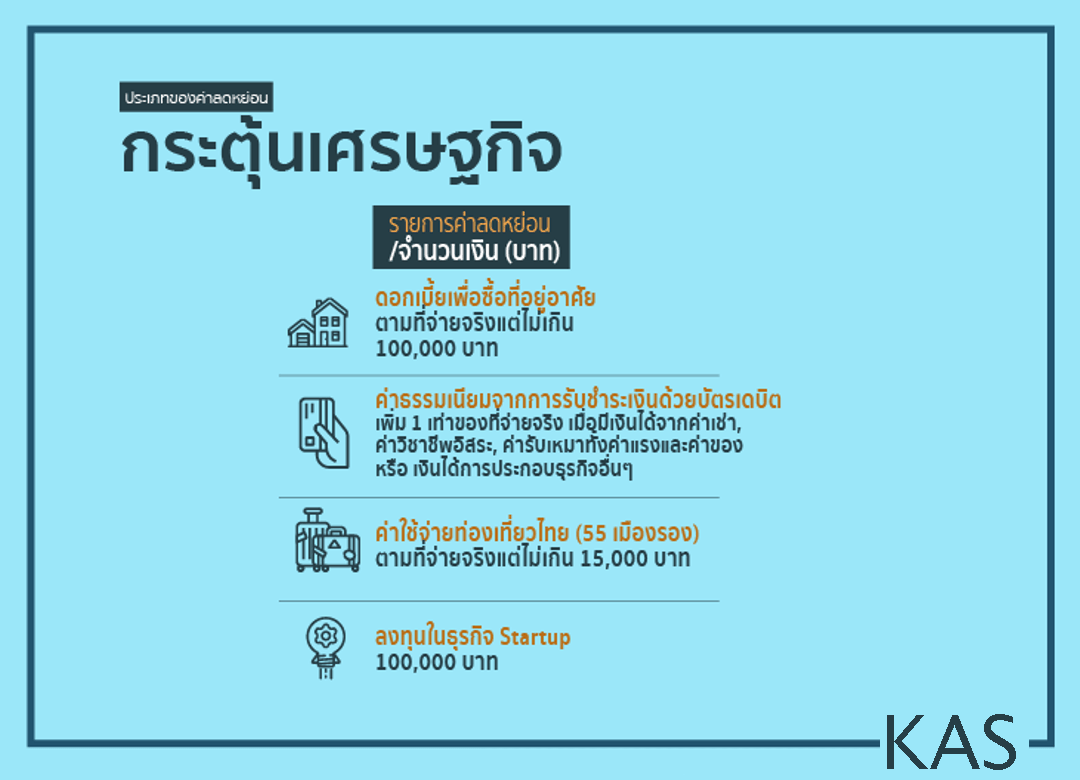

ค่าลดหย่อนกลุ่มกระตุ้นเศรษฐกิจ

สำหรับรายการลดหย่อนภาษีปี 2561 กลุ่มต่อมา คือ กระตุ้นเศรษฐกิจ ในกลุ่มนี้จะเป็นค่าลดหย่อนที่ให้เพิ่มสำหรับกรณีที่มีการจ่ายเงินเพื่อกระตุ้นเศรษฐกิจบางอย่างหรือเป็นมาตรการของรัฐที่อยากกระตุ้นให้มีการใช้จ่ายมากขึ้น ซึ่งในกลุ่มนี้มีรายการค่าลดหย่อนดังต่อไปนี้

1. ดอกเบี้ยกู้ยืมเพื่อซื้อที่อยู่อาศัย ตามที่จ่ายจริงสูงสุดไม่เกินจำนวน 100,000 บาท ที่เราจ่ายไปเพื่อซื้อบ้านหรือคอนโดเพื่ออยู่อาศัย โดยสามารถหักได้ตามที่จ่ายไปจริง และในกรณีที่เป็นการกู้ร่วมกันหลายคน ให้แบ่งดอกเบี้ยคนละเท่าๆกัน แต่รวมกันแล้วต้องไม่เกิน 100,000 บาท

ยกตัวอย่างเช่น หากมีการกู้ร่วมกัน 2 คน จะถือว่าดอกเบี้ยที่สามารถใช้สิทธิได้คือ 100,000 และแต่ละคนจะใช้สิทธิหักลดหย่อนได้สูงสุดคนละ 50,000 บาท

อย่าลืมนะคะว่า!! การใช้สิทธิสำหรับกรณีนี้จะบ้านกี่หลังก็ได้ แต่สูงสุดรวมกันแล้วจำนวนเงินต้องไม่เกิน 100,000 บาท สรุปง่ายๆว่า มองภาพรวมต่อบ้าน แล้วค่อยหารต่อคนค่ะ นั่นคือ บ้าน 1 หลังใช้สิทธิ์ดอกเบี้ยเงินกู้ยืมตัวนี้ได้ไม่เกิน 100,000 บาท และคน 1 คนก็ใช้สิทธิ์ได้ไม่เกิน 100,000 บาทเช่นเดียวกัน

2. ค่าธรรมเนียมจากการรับชำระเงินด้วยบัตรเดบิต เป็นสิทธิประโยชน์ทางภาษีที่ได้เพิ่มสำหรับกรณีคนทำธุรกิจที่มีการจ่ายค่าธรรมเนียมในการรับชำระเงินด้วยบัตรเครดิต ตั้งแต่ช่วง 1 พ.ย. 2559 – 31 ธ.ค. 2564 ซึ่งกลุ่มนี้จะเป็นเฉพาะกลุ่มที่มีรายได้ประเภทที่ 5-8 (ค่าเช่า วิชาชีพอิสระ รับเหมา และ ธุรกิจอื่นๆ) จำนวนไม่เกิน 30 ล้านบาทต่อปี ถึงจะได้รับสิทธิประโยชน์นี้ไปครับ

3. ค่าใช้จ่ายท่องเที่ยวไทย (55 จังหวัดเมืองรอง) ตามที่จ่ายจริงสูงสุดไม่เกินจำนวน 15,000 บาทสำหรับค่าลดหย่อนตัวนี้เป็นมาตรการภาษีเพื่อสนับสนุนการท่องเที่ยว โดยให้สิทธิตั้งแต่วันที่ 1 มกราคม ถึงวันที่ 31 ธันวาคม 2561 ซึ่งลดได้เฉพาะส่วนที่เป็นค่าทัวร์ ค่าที่พัก เหมือนเดิมกับกฎหมายเก่า เพิ่มเติมขึ้นมาอยู่ 2 เรื่อง นั่นคือ สามารถใช้จ่ายเป็นค่าที่พักกับโฮมสเตย์ที่ขึ้นทะเบียนกับกรมการท่องเที่ยวด้วย กับเงื่อนไขคือไม่ครบทั่วไทย ได้แค่กลุ่มเมืองรอง 55 จังหวัดเท่านั้นจ้า

สำหรับคนที่สงสัยว่า 55 จังหวัดเมืองรองคืออะไรบ้าง อ่านกันให้ดีนะคะ นครศรีธรรมราช อุดรธานี เชียงราย ลพบุรี พิษณุโลก สุพรรณบุรี อุบลราชธานี นครนายก หนองคาย สระแก้ว เลย ตาก ตราด เพชรบูรณ์ จันทบุรี มุกดาหาร นครสวรรค์ ราชบุรี สมุทรสงคราม บุรัมย์ ชัยภูมิ พัทลุง ตรัง ศรีสะเกษ ปราจีนบุรี สตูล ชุมพร สุโขทัย สุรินทร์ สกลนคร ลำพูน นครพนม อุตรดิตถ์ ระนอง ลำปาง ร้อยเอ็ด แม่ฮ่องสอน พิจิตร แพร่ ชัยน่าน น่าน อ่างทอง มหาสารคาม กำแพงเพชร อุทัยธานี นราธิวาส ยะลา พะเยา บึงกาฬ กาฬสินธุ์ ยโสธร สิงห์บุรี หนองบัวลำภู อำนาจเจริญ และปัตตานี

4. เงินลงทุนในธุรกิจ Startup 100,000 บาท สำหรับตัวนี้เป็นการสนับสนุนเพ่ิมเติมสำหรับธุรกิจสตาร์ทอัพที่กำลังฮอตฮิตครับ ซึ่งคำว่า ธุรกิจ Startup ที่ว่านี้ หมายถึง

- บริษัทหรือห้างหุ้นส่วนนิติบุคคลที่จดทะเบียนจัดตั้ง 1 ตุลาคม พ.ศ. 2558 ถึงวันที่ 31 ธันวาคม พ.ศ. 2562 ซึ่งมีทุนจดทะเบียนที่ชําระแล้วไม่เกิน 5 ล้านบาท และมีรายได้ไม่เกิน 30 ล้านบาท ตลอดช่วงเวลาที่เราลงทุนในธุรกิจนั้น

- ประกอบธุรกิจอยู่ใน 10 อุตสาหกรรมเป้าหมายของ สวทช. และผ่านการรับรองจากทาง สวทช. เป็นที่เรียบร้อยแล้ว และมีรายได้จากการประกอบกิจการในส่วนนี้รวมกันไม่น้อยกว่า 80% ของรายได้ทั้งหมด

โดยสิทธิลดหย่อนภาษีนี้จะเริ่มต้นตั้งแต่ 1 มกราคม 2561 – 31 ธันวาคม 2562 ซึ่งถ้าในปีไหนที่เรามีการลงทุนก็สามารถใช้สิทธิในปีนั้นๆได้ค่ะ

ค่าลดหย่อนกลุ่มประกันชีวิตและการลงทุน

สำหรับตอนนี้กลุ่มค่าลดหย่อนที่เป็นมาตรการกระตุ้นเศรษฐกิจก็ยังมีเพียงเท่านี้ ส่วนรายการลดหย่อนภาษีปี 2561 กลุ่มต่อมาจะเป็นเรื่องของ ประกันชีวิตและการลงทุน ค่ะ โดยกลุ่มนี้จะเป็นกลุ่มที่ลดหย่อนภาษีแล้วได้ประโยชน์ 2 ส่วน คือ ส่วนของการออมเงิน หรือ ลงทุน เพื่อสร้างวินัยและผลตอบแทนในการลงทุนให้กับเราส่วนหนึ่ง และใช้สิทธิประโยชน์ในการวางแผนภาษีอีกส่วนหนึ่ง ซึ่งการเลือกออมหรือลงทุนในตัวไหนก็ตาม ขอแนะนำให้ดูวัตถุประสงค์ในการลงทุนของเราเป็นอันดับแรกก่อน แล้วค่อยคำนึงถึงเรื่องสิทธิประโยชน์การวางแผนภาษีนะคะ และในกลุ่มนี้จะมีรายการค่าลดหย่อนที่เกี่ยวข้องตามนี้ครับ

1. เบี้ยประกันชีวิตทั่วไป หรือ เงินฝากแบบมีประกันชีวิตตามที่จ่ายจริงสูงสุดไม่เกินจำนวน 100,000 บาท ในกรณีที่คู่สมรสไม่มีรายได้ การหักค่าเบี้ยประกันจะหักได้สูงสุด 10,000 บาท แต่ถ้าหากคู่สมรสมีรายได้จะหักสูงสุดได้ถึง 100,000 บาทครับ

เรื่องของเงื่อนไขนั้น จะมีเรื่องของระยะเวลาคุ้มครองตั้งแต่ 10 ปีขึ้นไป ต้องทำกับบริษัทประกันชีวิตในประเทศไทย ได้รับเงินคืนไม่เกิน 20% ของเบี้ยประกันชีวิตรายปี ฯลฯ ตรงนี้ผมไม่อยากให้จำตามกฎหมายมากนักครับ แต่อยากจะให้เน้นความสำคัญตรงที่ใบเสร็จรับเงินค่าเบี้ยประกันที่ระบุไว้ว่าเป็นค่าประกันชีวิตเท่าไรครับ

สำหรับใครที่สงสัยว่าประกันชีวิตของตัวเองเป็นแบบไหนกันแน่ ผมแนะนำให้สอบถามจากตัวแทนประกันชีวิต (ที่ไว้ใจได้) ได้เลย หรือจะดูจากใบเสร็จรับเงินค่าประกันที่เราจ่ายไปก็ได้ครับว่าเรามี “เบี้ยประกันชีวิต” ที่สามารถนำไปลดหย่อนภาษีได้จำนวนเท่าไหร่

2. เบี้ยประกันสุขภาพตนเอง ตามที่จ่ายจริงสูงสุดไม่เกินจำนวน 15,000 บาท และเมื่อรวมกับประกันชีวิตทั่วไปหรือเงินฝากแบบมีประกันชีวิตแล้วต้องไม่เกิน 100,000 บาท โดยเบี้ยประกันสุขภาพนั้นหมายถึงกลุ่มต่อไปนี้

- ประกันที่ให้ความคุ้มครองเกี่ยวกับการรักษาพยาบาล เนื่องจากการเจ็บป่วยและบาดเจ็บ ชดเชยทุพพลภาพและการสูญเสียอวัยวะเนืองจากการเจ็บป่วยหรือบาดเจ็บ

- ประกันอุบัติเหตุเฉพาะที่ให้ความคุ้มครองเกี่ยวกับการรักษาพยาบาล การทุพพลภาพ การสูญเสียอวัยวะ และการแตกหักของกระดูก

- การประกันภัยโรคที่ร้ายแรง (Critical Illnesses)

- การประกันภัยการดูแลระยะยาว (Long Term Care)

3. เบี้ยประกันสุขภาพพ่อแม่ ตามที่จ่ายจริงสูงสุดไม่เกินจำนวน 15,000 บาท ตรงนี้เน้นว่า ต้องเป็นเบี้ยประกันสุขภาพของคุณพ่อคุณแม่เท่านั้นนะคะ โดยความหมายของประกันสุขภาพนั้นใช้หลักการเดียวกันกับประกันสุขภาพของเรานะ

โดยเบี้ยประกันสุขภาพของคุณพ่อคุณแม่นั้น เราสามารถใช้สิทธิลดหย่อนภาษีได้ในกรณีที่คุณพ่อคุณแม่มีรายได้ไม่เกิน 30,000 บาทต่อปี หากเรามีการซื้อประกันสุขภาพให้ท่าน สามารถนำค่าเบี้ยประกันสุขภาพมาลดหย่อนได้สูงสุดถึง 15,000 บาท และค่าเบี้ยประกันสุขภาพนี้สามารถหารแบ่งกันสำหรับลูกหลายๆคนได้ด้วย

4. เบี้ยประกันชีวิตแบบบำนาญ สามารถใช้สิทธิลดหย่อนภาษีได้ 15% ของเงินได้ ตามที่จ่ายจริงสูงสุดไม่เกินจำนวน 200,000 บาท

สำหรับเงื่อนไขประกันชีวิตแบบบำนาญนั้นจะมีเรื่องของ ระยะเวลาคุ้มครองตั้งแต่ 10 ปีขึ้นไป ทำกับบริษัทประกันชีวิตในประเทศไทย และมีการ จ่ายผลประโยชน์เป็นรายงวดอย่างสม่ำเสมอ และกำหนดช่วงอายุของการจ่ายผลประโยชน์เมื่อเรามีอายุตั้งแต่ 55-85 ปี หรือมากกว่านั้น ่รวมถึงต้องจ่ายเบี้ยประกันครบก่อนได้รับผลประโยชน์อีกด้วย

แต่ถ้าเอาง่ายๆก็สอบถามตัวแทนประกันชีวิต (ที่ไว้ใจได้) นั่นแหละ ง่ายที่สุดและข้อมูลชัดเจนที่สุด จะได้ไม่ต้องมีปัญหาในการจัดการภาษีนะคะ

5. กองทุนรวมหุ้นระยะยาว (LTF) เป็นกองทุนรวมอีกประเภทหนึ่งที่จัดตั้งขึ้นมาเพื่อส่งเสริมการลงทุนในระยะยาว โดยเน้นลงทุนในตลาดหุ้นเป็นหลัก ลดหย่อนภาษีได้ 15% ของเงินได้ที่ต้องเสียภาษี ตามที่จ่ายจริงและสูงสุดไม่เกินจำนวน 500,000 บาท โดยกองทุนรวม LTF นั้นมีเงื่อนไขเพิ่มเติม คือ ต้องถือหน่วยลงทุนไว้ไม่น้อยกว่า 7 ปีปฎิทินด้วยครับ สำหรับการซื้อตั้งแต่วันที่ 1 มกราคม 2559 – 31 ธันวาคม 2562 เป็นต้นไป

6. กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) เป็นกองทุนรวมประเภทหนึ่งที่ลงทุนไว้ในสินทรัพย์หลากหลายประเภท ซึ่งมีวัตถุประสงค์ไว้ใช้ในการวางแผนเกษียณของเรา นำมาลดหย่อนได้ 15% ของเงินได้ที่ต้องเสียภาษี ตามที่จ่ายจริงและสูงสุดไม่เกินจำนวน 500,000 บาท โดยกองทุนรวมเพื่อการเลี้ยงชีพ หรือ RMF มีเงื่อนไขเพิ่มเติมตามนี้ค่ะ

- ต้องซื้อติดต่อกันทุกปี (แต่ถ้าผิดเงื่อนไขสามารถผิดได้ 1 ปี)

- ต้องซื้อเป็นจำนวนขั้นต่ำ 3% ของเงินได้ที่ต้องเสียภาษี หรือ 5,000 บาท

- ต้องถือหน่วยลงทุนในกองทุนรวมไว้ไม่น้อยกว่า 5 ปี และอายุครบ 55 ปี จึงจะสามารถขายได้

7. กองทุนสํารองเลี้ยงชีพ / กบข. /กองทุนสงเคราะห์ครูโรงเรียนเอกชนสามารถนำมาลดหย่อนภาษีได้ตามจำนวนที่จ่ายจริง โดยมีจำนวนสูงสุดไม่เกิน 500,000 บาท ซึ่งเราสามารถสะสมเพิ่มได้โดยขอเปลี่ยน % ที่กำหนดกับนายจ้างไว้ค่ะ

8. เงินประกันสังคม สามารถใช้สิทธิลดหย่อนภาษีตามที่จ่ายจริง แต่สูงสุดไม่เกิน 9,000 บาท

9. กองทุนการออมแห่งชาติ (กอช.) ตามที่จ่ายจริงแต่สูงสุดไม่เกินจำนวน 13,200 บาท อันนี้เป็นกองทุนอีกรูปแบบหนึ่งที่ภาครัฐกำหนดให้เพื่อเป็นช่องทางการออมขั้นพื้นฐานให้กับคนที่ยังไม่ได้มีการวางแผนจัดการเรื่องนี้ ให้ได้รับผลประโยชน์ในรูปแบบของบำนาญ ซึ่งปัจจุบันกำหนดให้ผู้มีเงินได้สามารถหักลดหย่อนเงินสะสมเข้ากองทุนการออมแห่งชาติ (กอช.) ในการคำนวณภาษีตามจำนวนที่จ่ายจริงสูงสุดไม่เกิน 13,200 บาทค่ะ

อ่านตรงนี้ด้วยนะครับ เพราะสำคัญมาก สำหรับกลุ่มค่าลดหย่อน ประกันชีวิตและการลงทุน จะมีเงื่อนไขเพิ่มเติมสำหรับค่าลดหย่อนภาษีที่เป็นการวางแผนเกษียณครับ คือ ยอดรวมของ RMF + กบข./กองทุนสำรองเลี้ยงชีพ/กองทุนสงเคราะห์ครูเอกชน + กองทุนการออมแห่งชาติ + ประกันชีวิตแบบบำนาญ เมื่อรวมกันทั้งหมดแล้วต้องไม่เกิน 500,000 บาทด้วยนะคะ

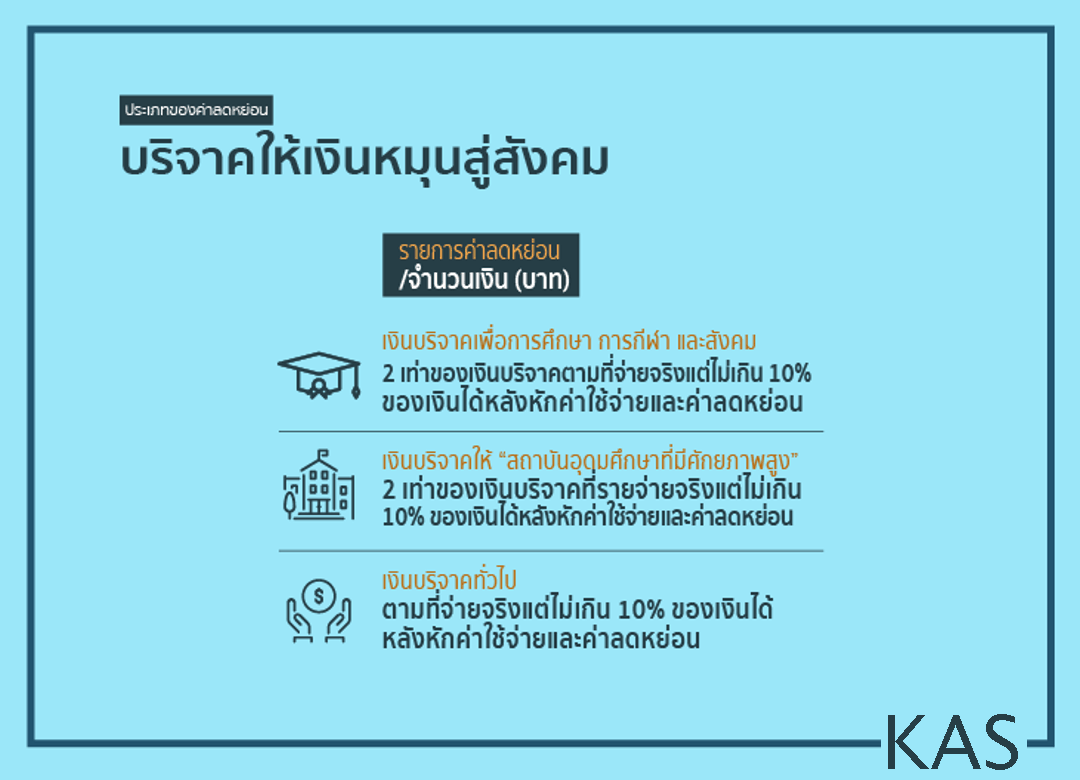

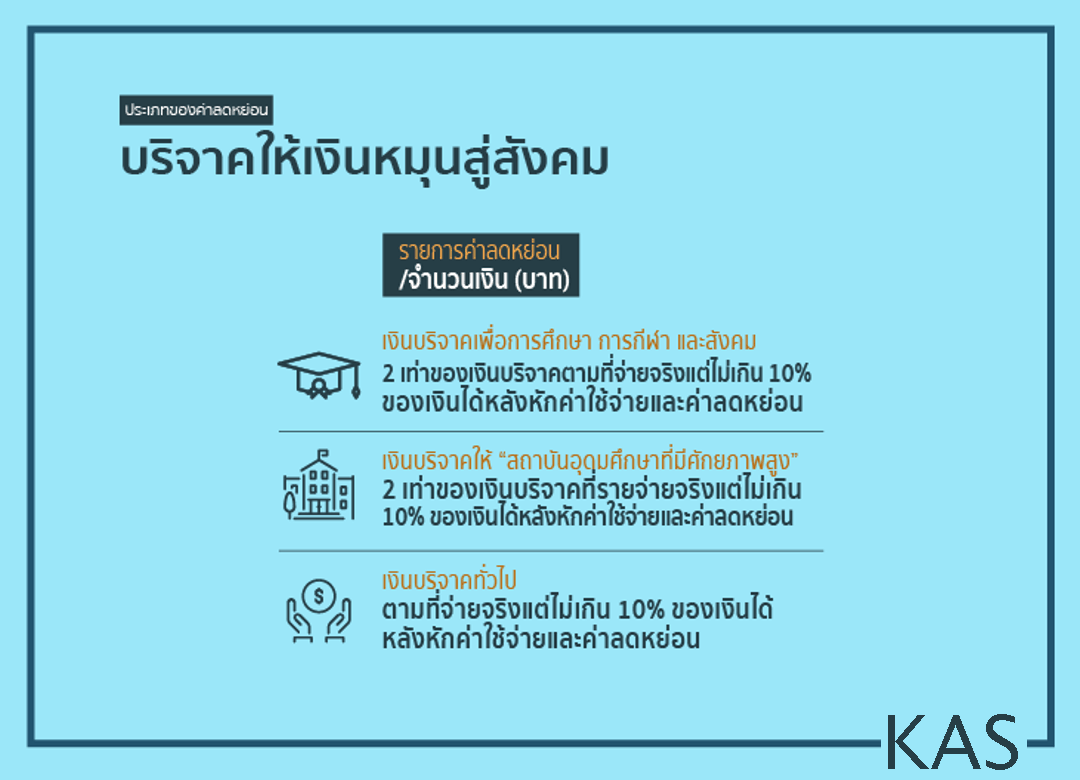

ค่าลดหย่อนกลุ่มบริจาคให้เงินหมุนสู่สังคม

ผ่านเรื่องของการออมไปแล้ว ก็มาอยู่กันกับค่าลดหย่อนอีกกลุ่มหนึ่ง นั่นคือ บริจาคให้เงินหมุนสู่สังคม ซึ่งเป็นเรื่องของการให้ค่ะ เรื่องนี้เป็นอีกมุมหนึ่งที่ดีสำหรับผู้ที่มีจิตเป็นกุศล อยากจะส่งผ่านสิ่งที่เรามีไปให้คนอื่น และการที่เราเป็นคนดีแบบนี้ ภาครัฐเลยให้สิทธิในการลดหย่อนภาษีเพิ่มเติมค่ะ

โดยรายการลดหย่อนภาษีปี 2561 สำหรับกลุ่มนี้นั้น จะมีวิธีคำนวณแตกต่างออกไป เพราะเป็นกลุ่มสุดท้ายที่นำมาหักหลังจากหักค่าใช้จ่ายและค่าลดหย่อนตัวอื่นๆแล้ว โดยจะได้สิทธิหักได้สูงสุดไม่เกิน 10% ของเงินได้สุทธิหลังจากหักค่าใช้จ่ายและค่าลดหย่อนตัวอื่นๆทั้งหมดแล้วนั่นเอง หรือพูดง่ายกว่านั้นคือเก็บไว้หักตัวสุดท้ายนั่นเองจ้า

ดังนั้นจากที่เราเคยคำนวณภาษีแบบนี้

(รายได้ – ค่าใช้จ่าย – ค่าลดหย่อน) x อัตราภาษี

จะกลายเป็น

[(รายได้ – ค่าใช้จ่าย – ค่าลดหย่อน) – เงินบริจาค] x อัตราภาษี

โดยในปี 2561 นี้ค่าลดหย่อนที่เกี่ยวกับการบริจาคจะแบ่งออกเป็น 2 ประเภทใหญ่ๆ คือ ส่วนที่ลดหย่อนภาษีได้ 2 เท่า กับ 1 เท่า ครับ โดยมีรายละเอียดตามนี้ครับ

1. กลุ่ม 2 เท่า คือ เงินบริจาคเพื่อสนับสนุนการศึกษา การกีฬา และช่วยเหลือสังคม สามารถหักลดหย่อนได้ 2 เท่าของเงินที่ได้จ่ายไปจริง แต่ต้องไม่เกิน 10% ของเงินได้พึงประเมินหลังจากหักค่าใช้จ่ายและค่าลดหย่อนอื่นๆ อย่างที่ว่าไว้นั่นแหละ

สำหรับกลุ่มนี้มีอะไรบ้าง สามารถตรวจสอบได้ที่เวปไซด์กรมสรรพากร ตามลิงค์นี้เลย http://www.rd.go.th/publish/28654.0.html (สำหรับการศึกษา) และ http://download.rd.go.th/fileadmin/download/sportsociety_241256.pdf (สำหรับการกีฬา)

2. กลุ่ม 2 เท่า (พิเศษ) ที่เพิ่มขึ้นมาในปี 2561 นี้ คือ เงินบริจาคให้ “สถาบันอุดมศึกษาที่มีศักยภาพสูง” ซึ่งหมายถึง สถานศึกษาของทางราชการ สถานศึกษาขององค์การของรัฐบาล โรงเรียนเอกชนที่ตั้งขึ้นตามกฎหมายว่าด้วยโรงเรียนเอกชน หรือสถาบันอุดมศึกษาเอกชนที่ตั้งขึ้นตามกฎหมายว่าด้วยสถาบันอุดมศึกษาเอกชน ที่มีการส่งเสริมและสนับสนุนให้มีการถ่ายทอดความรู้ความเชี่ยวชาญ ในด้านเทคโนโลยี และวิทยาการที่มีคุณภาพและทันสมัยจากสถาบันอุดมศึกษาที่มีศักยภาพสูงจากต่างประเทศ ที่ตั้งอยู่ในเขตระเบียงเศรษฐกิจพิเศษภาคตะวันออก (Eastern Economic Corridor) และผ่านการเห็นชอบจากคณะกรรมการพัฒนาการจัดการศึกษาโดยสถาบันอุดมศึกษาที่มีศักยภาพสูง จากต่างประเทศหรือ “คพอต” นั่นเอง

หรือพูดง่ายๆก็คือ เงินบริจาคที่ลดหย่อนภาษีได้ จะต้องให้กับสถาบันการศึกษาที่ตั้งอยู่ในเขตพื้นที่ EEC และได้รับอนุมัติจาก คพอต ว่าเป็นสถาบันการศึกษาคุณภาพสูงนั่นเองจ้า ยังไงเช็คให้ดีก่อนนะคะ เพราะว่ากลุ่มนี้กับข้อ 1 น่าจะเป็นกลุ่มลดหย่อนเดียวกัน

3. กลุ่ม 1 เท่า คือ เงินบริจาคทั่วไป สามารถหักลดหย่อนได้ตามที่จ่ายจริงแต่ไม่เกิน 10% ของเงินได้พึงประเมินที่เหลือหลังหักค่าใช้จ่ายค่าลดหย่อนและเงินบริจาคในกลุ่มที่เป็น 2 เท่าแล้ว

โดยคำว่าเงินบริจาคทั่วไป จะเป็นเงินที่เราบริจาคให้แก่วัดวาอาราม สภากาชาดไทย สถานพยาบาล สถานศึกษา ต่างๆ รวมถึงมูลนิธิที่เป็นองค์กรสาธารณกุศล ซึ่งตรงนี้บอกเลยค่ะว่าสามารถตรวจสอบรายชื่อได้ที่เวปไซด์กรมสรรพากรเช่นเดียวกัน ที่ลิงค์นี้เลยจ้า http://www.rd.go.th/publish/29157.0.html

และสำหรับปี 2561 นี้มีการเพิ่มค่าลดหย่อนน้ำท่วมขึ้นมาด้วยนะครับ เนื่องจากช่วงนี้มีข่าวน้ำท่วมในหลายพื้นที่ แต่ถ้าเรามีการบริจาคให้กับหน่วยงานที่เป็นตัวกลางอย่างภาครัฐ หรือ เอกชนที่ขึ้นทะเบียนกับภาครัฐ สามารถนำมาลดหย่อนภาษีได้นะคะ แต่ต้องบริจาคเป็นเงินเท่านั้นนะจ๊ะ อย่าลืมล่ะ

ค่าลดหย่อนกลุ่มบ่มอยู่จ้า

สำหรับข้อมูลทั้งหมดที่ว่ามาก่อนหน้านี้ เรียกได้ว่าเป็น รายการลดหย่อนภาษีปี 2561 แบบสมบูรณ์แล้วครับ เพราะมีกฎหมายออกมาครบเรียบร้อยแล้ว แต่ถ้าหากจะว่าไปแล้ว ยังมีรายการค่าลดหย่อนอีกกลุ่มหนึ่งที่ทางภาครัฐประกาศออกมาว่ากำลังจะมา เพราะครม.อนุมัติแล้วแต่อยู่ในระหว่างร่างกฎหมายต่างๆ ซึ่งเรียกค่าลดหย่อนกลุ่มนี้ว่า บ่มอยู่จ้า โดยประกอบด้วยรายการค่าลดหย่อนต่อไปนี้ครับ

1. ค่าลดหย่อนลูกคนที่ 2 เพิ่มอีก 30,000 บาทต่อคนรวมเป็น 60,000 บาท โดยร่างกฎหมายนี้บอกว่าตั้งแต่ลูกคนที่ 2 เป็นต้นจะสามารถใช้สิทธิลดหย่อนได้เพิ่มขึ้นคนละ 30,000 บาท ซึ่งถ้าใครที่มีลูกคนที่สองเป็นต้นไปตั้งแต่ต้นปี 2561 ก็จะสามารถใช้สิทธิลดหย่อนภาษีได้เลยครับผม ใครปั้มไหวก็รับไปเน้นๆ เลยจ้า

ลองคิดดูเล่นๆว่า ถ้ามีลูกคนแรกปีนี้ จะได้ค่าลดหย่อน 30,000 บาท และ ค่าคลอด 60,000 บาท รวมเป็น 90,000 บาท แต่ถ้าหากมีลูกคนที่สองปีนี้ จะได้ค่าลดหย่อน 30,000 + 60,000 + 60,000 = 150,000 บาทกันเลยทีเดียวนะจ๊ะจะบอกให้

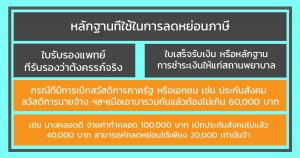

2. ค่าลดหย่อนบริจาคโรงพยาบาล (เพิ่มขึ้นเป็น 2 เท่า) ของเงินบริจาคตามที่จ่ายจริงแต่ไม่เกิน 10% ของเงินได้หลังหักค่าใช้จ่ายและค่าลดหย่อน โดยเป็นมาตรการที่กระตุ้นให้คนบริจาคให้กับสถานพยาบาลต่างๆ ที่ดำเนินการโดยกระทรวง ทบวง กรม องค์กรปกครองส่วนท้องถิ่น รัฐวิสาหกิจ สถาบันการศึกษาของรัฐ หน่วยงานอื่นของรัฐ สภากาชาดไทย และสถานพยาบาลอื่นที่กระทรวงสาธารณสุขประกาศกำหนด โดยมีเงื่อนไขว่า เมื่อรวมกับการบริจาคเพื่อสนับสนุนการศึกษาแล้ว ต้องไม่เกิน 10% ของเงินได้พึงประเมินหลังจากหักค่าใช้จ่ายและหักลดหย่อนอื่นๆ ค่ะ

โดยสำหรับค่าลดหย่อนภาษีกลุ่ม บ่มอยู่จ้า นี้ จะเป็นตัวที่เราต้องรอต่อไปว่าจะมีออกมาเป็นกฎหมายเมื่อไร จะได้เรียกเขาได้เต็มปากเสียทีว่าเป็นรายการลดหย่อนภาษีปี 2561 เหมือนอย่างคนอื่นเขา

ค่าลดหย่อนกลุ่มยกมาจากปีก่อน

ทีนี้ก็มาถึงกลุ่มสุดท้ายซึ่งเป็นค่าลดหย่อนที่ ยกมาจากปีก่อน ซึ่งเหลืออยู่กลุ่มเดียวแล้วล่ะครับ นั่นคือ ค่าลดหย่อนจากมาตรการกระตุ้นอสังหาริมทรัพย์สูงสุด 120,000 บาท (เน้นว่า…ค่าลดหย่อนตัวนี้เป็นสิทธิต่อเนื่องจากการซื้อบ้านหลังแรกภายในวันที่ 31 ธันวาคม 2559 เท่านั้นนะคะ) ให้สิทธิสำหรับผู้ที่ซื้ออสังหาริมทรัพย์ในราคาไม่เกิน 3,000,000 บาท ให้สิทธิพิเศษสามารถนำเงินค่าซื้ออสังหาริมทรัพย์ดังกล่าวไปลดภาษีได้โดยมีเงื่อนไขดังนี้ค่ะ

- ต้องเป็นบ้านหลังแรกที่ มูลค่าไม่เกิน 3 ล้านบาท และต้องซื้อภายในวันที่ 31 ธันวาคม 2559

- ใช้สิทธิตั้งแต่ปีภาษี 2558 – 2559 เป็นต้นไป ต่อเนื่องเป็นเวลา 5 ปี

- ห้ามโอนหรือขายต่อภายในเวลา 5 ปี และต้องมีชื่อเป็นเจ้าของกรรมสิทธิในบ้านหลังนั้นด้วย

เทคนิคการวางแผนภาษีให้ประหยัดสูงสุด

โดยใช้ค่าลดหย่อนเป็นตัวช่วย

สำหรับในปี 2561 นี้การวางแผนภาษีของผมที่บอกว่าจะทำให้เสียภาษีน้อยที่สุดนั้น ผมขอแนะนำหลักการง่ายๆสั้นๆ 3 ข้อนี้ครับ คือ

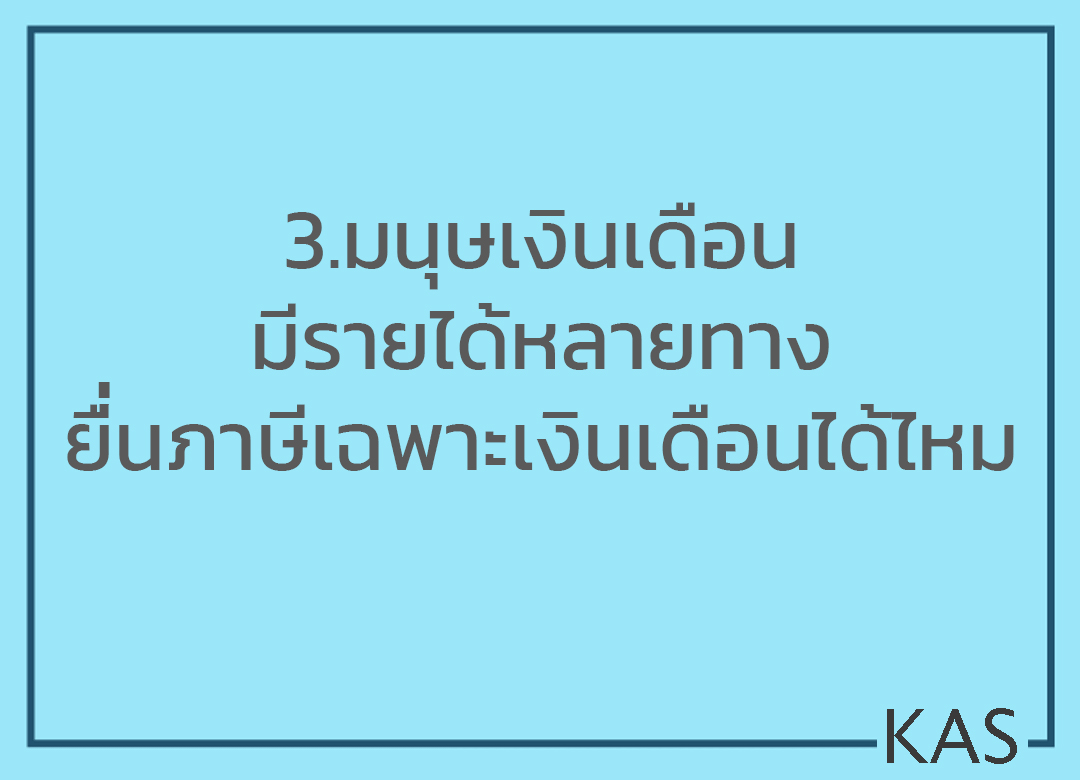

1. ประมาณการรายได้ทั้งปีว่ามีเท่าไรและเป็นรายได้กลุ่มไหนตามกฎหมาย สิ่งแรกที่ต้องรู้ก่อนเลยคือรายได้ทั้งปีนี้ของเราประมาณเท่าไร ซึ่งตรงนี้ถ้าใครเป็นมนุษย์เงินเดือนจะได้เปรียบมากๆครับ เพราะว่ารู้เลยว่ามีเท่าไร ซึ่งหลังจากที่รู้แล้วก็ต้องมาดูต่อว่า แล้วรายได้ของเรานั้นเป็นประเภทไหนตามกฎหมาย เพื่อที่จะได้คำนวณการหักค่าใช้จ่ายตามประเภทของรายได้ และคำนวณภาษีออกมาได้อย่างถูกต้องค่ะ

2. กระแสเงินสดที่เหลือจริงมีเท่าไร สิ่งต่อมาที่ต้องดูคือ กระแสเงินสดคงเหลือจากการใช้จ่ายจริง สิ่งที่เรารู้จากข้อแรกคือ รายได้แบบประมาณการ และจำนวนภาษีคร่าวๆ ที่ต้องเสีย ทีนี้เราต้องมาประมาณต่อครับว่า แล้วทั้งปีเรามีค่าใช้จ่ายจริงอะไรบ้าง และค่าลดหย่อนอะไรที่ต้องจ่ายต่อจากปีก่อนบ้าง เช่น ประกันชีวิต RMF ดอกเบี้ยบ้าน เพื่อให้รู้ว่าจำนวนเงินที่คงเหลือเป็นกระแสเงินสดที่เรามีนั้นเป็นเท่าไร แล้วค่อยมาวางแผนภาษีในขั้นตอนสุดท้าย

จะเห็นว่าทั้งสองข้อนั้นมาจากการทำประมาณการกระแสเงินสดจากงบรายรับรายจ่ายล่วงหน้าค่ะ เพื่อหาจำนวนคร่าวๆที่เราจะต้องใช้ในการวางแผนภาษี แล้วค่อยมาดูต่อในข้อสุดท้ายว่า…

3. เราต้องการอะไรมาลดหย่อนภาษีเพิ่มเติมบ้าง และวัตถุประสงค์คืออะไร การลดหย่อนภาษีให้ดูอยู่ 2 เรื่อง คือ มีเงินพอ และ เราก็ต้องการ เพื่อให้เราสามารถซื้อได้ต่อเนื่องสำหรับค่าลดหย่อนภาษีบางประเภท เช่น RMF ประกันชีวิตต่างๆ ประกันสุขภาพ เงินส่วนนี้ต้องจัดสรรให้ดีก่อน เพราะว่าถ้าหากมีการทำผิดพลาดเงื่อนไขไปก็จะสร้างปัญหาใหญ่ให้กับเราได้ค่ะ ดังนั้นตรงนี้ต้องตอบตามเป้าหมายการเงินและวัตถุประสงค์ของชีวิตเราให้ดี เพื่อที่เราจะได้เตรียมตัวและพร้อมจะจัดการวางแผนภาษีต่อไปค่ะ

สุดท้ายแล้ว เชื่อว่าถ้ายึดตามหลักการของรายการลดหย่อนภาษีปี 2561 ที่อธิบายไว้ทั้งหมดนี้ แล้ววางแผนภาษีดีๆ หลายคนจะพบกับหนทางที่ช่วยสร้างอิสรภาพทางการเงินไปพร้อมๆกับการวางแผนภาษีอย่างแน่นอนค่ะ…